I 2025 kan en medarbejder modtage skattefri gaver og mindre personalegoder fra en eller flere arbejdsgivere, hvis den samlede værdi ikke overstiger 1.400 kr. årligt.

Vigtigt at vide:

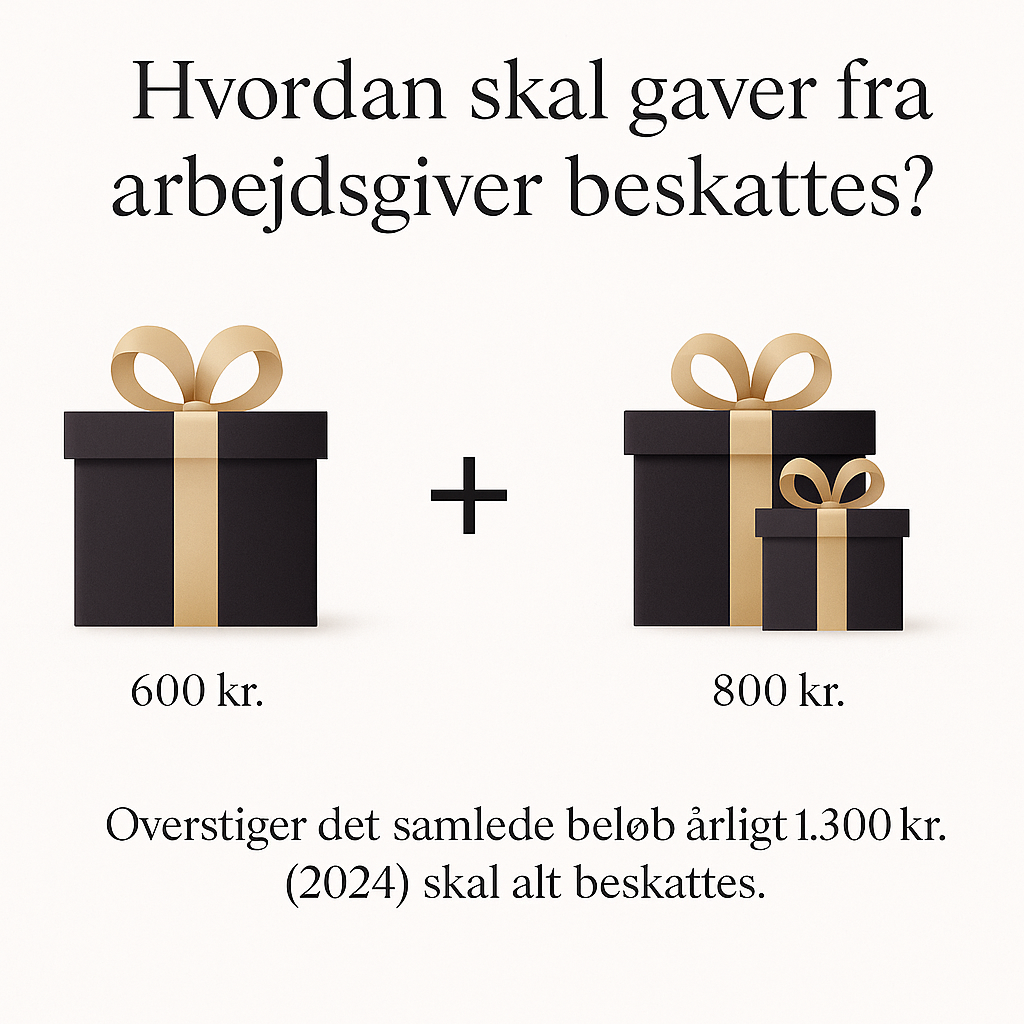

Hvis den samlede værdi af gaver og personalegoder overstiger 1.400 kr. i løbet af året, bliver hele beløbet skattepligtigt.

Julegaver fra arbejdsgiver er omfattet af særlige skatteregler:

En julegave i form af naturalier (fysiske gaver) er skattefri, hvis værdien ikke overstiger 1.000 kr. i 2025.

Hvis den samlede værdi af øvrige gaver og personalegoder i løbet af året overstiger 1.400 kr., forbliver julegaven skattefri, forudsat at dens værdi ikke overstiger 1.000 kr.

Julegaver i form af kontanter eller gavekort er som udgangspunkt skattepligtige, medmindre gavekortet opfylder betingelserne for at blive betragtet som en naturaliegave.